2026년 2월 13일 현재, 시장은 매우 분명한 메시지를 보내고 있습니다. 바로 "안전 제일"입니다.

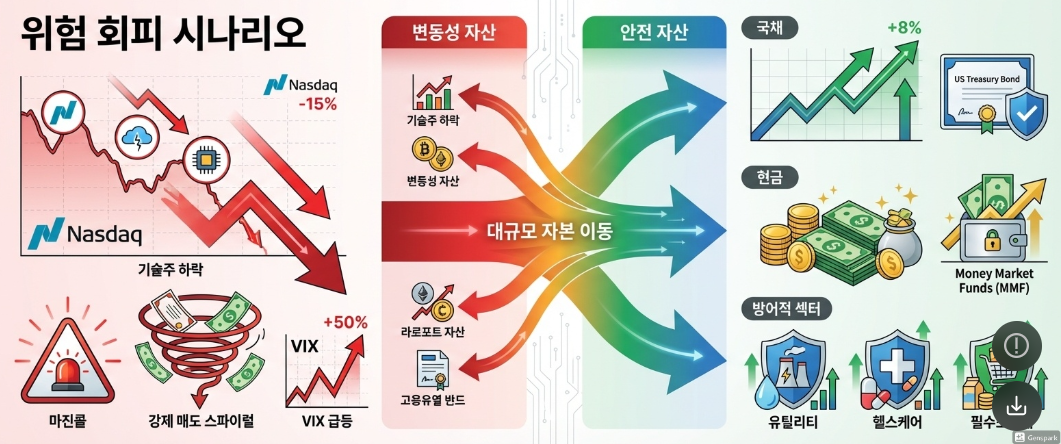

국채 수익률 하락, 나스닥 지수 하락, 그리고 미국 주식 시장에서의 자금 유출은 전형적인 "위험 회피(Risk-Off)" 시나리오를 만들어냅니다. 앞서 "배수(Multiples)"가 확대되고 "마진 잔액(Margin Balances)"이 높아진 상황을 살펴보았듯이, 현재의 움직임은 본질적으로 시장이 "레버리지를 줄이고" 안전자산을 찾는 것입니다.

자금이 어디로 이동하는지, 그리고 그 이유는 무엇인지 분석해 보겠습니다.

### 1. 대규모 자금 이동: 기술주에서 채권으로

국채 수익률이 하락하면 채권 가격이 상승합니다. 이는 막대한 자본이 변동성이 큰 나스닥에서 빠져나와 안전자산인 미국 국채로 이동하기 때문입니다.

* **이유:** 투자자들은 더 이상 "얼마나 벌 수 있을까?"가 아니라 "얼마나 남길 수 있을까?"를 묻고 있습니다.

* **영향:** 이전에 높은 멀티플로 평가했던 기술주들이 재평가되고 있습니다. 성장세가 둔화되고 있다면(채권으로 자금이 몰리는 이유), 앞서 언급한 30% 프리미엄(할증)이 사라지기 시작할 것입니다.

### 2. "현금 왕"(MMF) 유입

미국 주식 시장에서 유출되는 자금의 상당 부분이 다른 나라로 가는 것이 아니라 **현금 또는 MMF(머니마켓펀드)**에 남아 있습니다.

* 투자자들은 변동성이 지속되는 시기를 기다리기 위해 유동성이 높은 단기 금융 상품에 자금을 예치하고 있습니다.

* 이는 결국 새로운 저점을 찾아 매수할 "예측 자금"을 만들어내지만, 현재로서는 투자되지 않고 있습니다.

### 3. 방어적 섹터 이동

주식 시장 내에서 자금이 **성장주(AI, 반도체)**에서 **방어적 섹터(가치주)**로 이동하고 있습니다.

* **안전 자산:** 공공 서비스, 필수 소비재, 의료 서비스

* **변화:** 자금이 "필수품"을 제공하는 기업으로 이동하고 있습니다. 경기가 둔화되더라도 사람들은 여전히 전기와 의약품이 필요하기 때문입니다.

### ⚠️ 위험한 교차점: 마진 잔고

**신용 잔고가 30% 증가**한다는 논의를 기억하시나요? 바로 이 부분이 매우 중요합니다.

* 나스닥 지수가 하락하면 마진 거래(부채 30% 증가)를 한 투자자들은 **마진콜**에 직면하게 됩니다.

* 이로 인해 투자자들은 부채를 갚기 위해 주식을 매도해야 하고, 이는 주가를 더욱 하락시킵니다.

* **결과:** 강제 매도가 더 많은 자금 유출을 초래하고, 사람들이 공황 상태에서 채권을 매수하면서 수익률을 더욱 낮추는 악순환이 발생합니다.

### 💡 자금 흐름 요약 (2026년 2월 13일)

| 매도 상황 | 매수 상황 | 시장심리 |

| 나스닥/고성장 AI | 미국 국채 | 성장 둔화 우려/경기 침체 공포 |

| 마진 비중이 높은 주식 | MMF/현금 | 레버리지 축소 |

| 미국 주식 시장(일반) | 금/방어적 업종 | 안전자산 선호 현상 |

### 🚩 다음 관전 포인트:

현재 핵심 지표는 **거래량**입니다. 주식에서 자금이 대거 유출되고 **VIX(변동성 지수)**가 급등하면, 이는 "항복" 국면으로 해석될 수 있습니다.

'종목정보 및 분석' 카테고리의 다른 글

| 두산에너빌리티 주가 전망 (0) | 2026.02.13 |

|---|---|

| 미래에셋증권 분석 및 목표주가 (0) | 2026.02.12 |

| 한국항공우주 주가 상향 보고서 (0) | 2026.02.11 |

| 우리기술 급등 원인과 기업분석 (0) | 2026.02.11 |

| 슈어소프트테크 분석 및 주가전망 (0) | 2026.02.09 |